国金证券股份有限公司近期对芒果超媒进行研究并发布了研究报告《优质内容为内核,台网一体打造优势》,本报告...

国金证券股份有限公司近期对芒果超媒(300413)进行研究并发布了研究报告《优质内容为内核,台网一体打造优势》,本报告对芒果超媒给出买入评级,认为其目标价位为32.23元,当前股价为26.72元,预期上涨幅度为20.62%。

芒果超媒(300413)

投资逻辑

公司是以融合发展为特色、掌握全渠道与内容生态完整核心产业链的国有新媒体公司,主营业务包括互联网视频业务、新媒体互动娱乐制作业务及内容电商业务,2022年收入占比分别为76%/8%/16%。目前长视频行业正处于提价周期,公司仍处于用户规模及会员规模扩大阶段,我们认为后续公司在完成用户积累后有望步入提价周期。

竞争优势一:内容具备差异化,有望带动用户规模及会员数提升。公司制作团队丰富且具备成熟经验,优质内容产出率高,有望带动公司会员数持续提升,2022年芒果TV会员数达到5094万。综艺:公司综艺自制能力突出,爆款品牌“综N代”品牌持续性强。公司具备持续推出爆款综艺的能力,且具备爆款标签后其“综N代”能够持续贡献热度及商业价值。剧集:长短剧集齐发力,剧集自制能力提升。公司在长视频剧集领域与其他平台存在一定差距,依托双平台优质制作团队,剧集短板正在补齐,并且微短剧尚处于发展早期,公司有望在该领域突围。动画:收购金鹰卡通,有望完善内容矩阵及下游衍生布局。

竞争优势二:台网一体,在招商能力和成本端具备优势。制作及招商优势:将双业务深度融合影视方面实现一份“耕耘”、两份“收获”。影视方面实现联合采购和播出,共同购买、营销推广,资源高效协同,2022年湖南卫视与芒果TV双平台举办三次联合招商会,效果良好。成本优势:与湖南卫视签订采购协议,锁定湖南卫视节目版权购买价格,相较于其他长视频平台,能够有效控制内容成本,互联网视频业务毛利率较高。2018-2022年,公司互联网视频业务毛利率分别为38.82%/39.57%/40.69%/43.61%/41.1%,爱奇艺毛利率分别为-8.58%/-4.67%/6.14%/9.95%/23.03%。

创新业务逐渐变现,未来有望成为新的增长曲线。内容电商:小芒电商2022年完成首轮融资后高速发展,GMV峰值达到2021年7倍,DAU峰值达到206万。实景娱乐:MCITY开拓线下衍生体验,加速助力旗下平台或内容的出圈,实现用户圈层扩张。创新技术:公司产品技术智能算法团队对内推出了AIGCHUB平台,具备生成文本、图像、语音模态等AIGC能力,未来AI技术将持续有效赋能公司业务场景。

盈利预测、估值和评级

我们预计公司2023-2025年归母净利润分别为24.1/28.23/31.30亿元,采用PE估值法,给予公司2023年25XPE,对应市值603亿元,目标价32.23元,维持“买入”评级。

风险提示

综艺表现不及预期;广告主需求修复不及预期风险;核心团队离职风险;用户增长不及预期

证券之星数据中心根据近三年发布的研报数据计算,国泰君安(601211)陈筱研究员团队对该股研究较为深入,近三年预测准确度均值为77.5%,其预测2023年度归属净利润为盈利24.14亿,根据现价换算的预测PE为21.23。

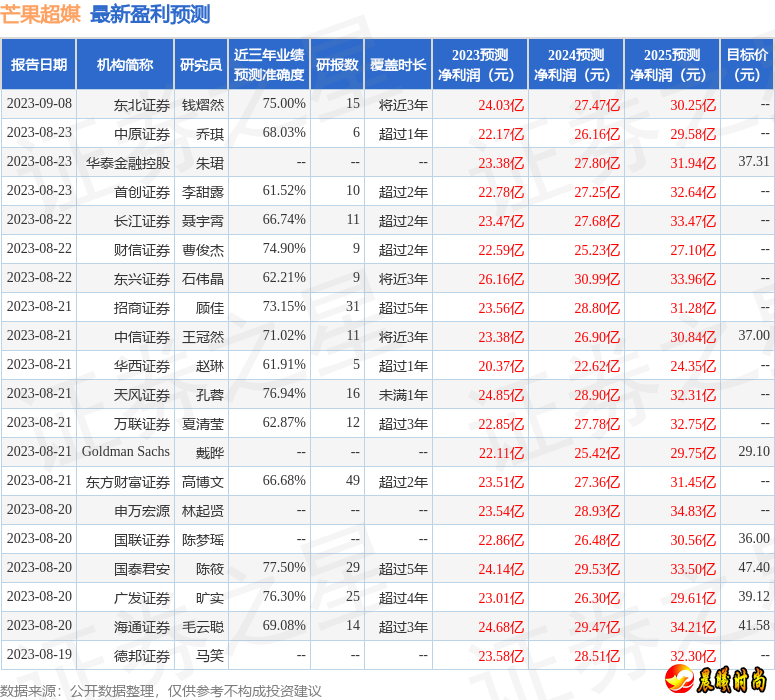

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级28家,增持评级7家;过去90天内机构目标均价为41.32。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

晨曦时尚网感谢大家的支持

晨曦时尚网感谢大家的支持

晨曦时尚网感谢大家的支持

admin